CRIPTOVALUTE: DOVE INSERIRLE NEL MODELLO REDDITI?

L’articolo 1, comma 146, della Legge numero 197/2022, la Legge di bilancio 2023, ha previsto una nuova imposta, l’Imposta sul valore delle cripto-attività, da applicarsi al posto dell’imposta di bollo, a prescindere dal fatto che gli investimenti in cripto-attività siano soggetti, o meno, a monitoraggio fiscale.

L’Imposta sul valore delle cripto-attività è dovuta nella misura del 2 per mille, come l’imposta di bollo che sostituisce, da versare o tramite intermediario residente oppure, in sua assenza, tramite autoliquidazione in sede di dichiarazione, secondo le tempistiche e le modalità previste per le imposte sui Redditi. Come puntualizzato dalla prassi nella Risoluzione 36/E del 2023, il codice tributo da utilizzare, per il versamento tramite F24, è il codice 1727.

La base imponibile sulla quale calcolare l’imposta dovuta è costituita dal valore giacente di cripto-attività al termine di ogni anno solare (quindi al giorno 31 dicembre), o alla data di dismissione, in base alla quotazione rilevata dall’exchange su cui l’investimento è detenuto.

Nel caso in cui non sia possibile ricavare questo valore, il valore della cripto-attività va determinato in base al valore di mercato rilevato su analoga piattaforma dove le stesse cripto-attività sono negoziabili o da siti specializzati nella rilevazione dei valori di mercato. L’imposta è dovuta in base ai giorni di detenzione nell’arco dell’anno fiscale e in base alla quota di possesso.

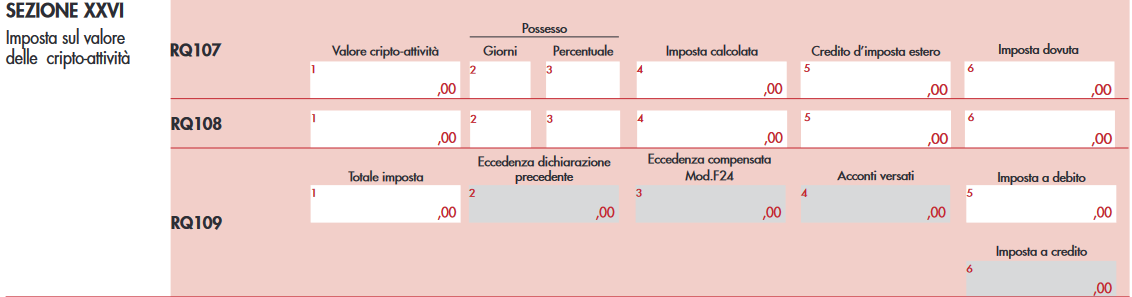

Ai fini della liquidazione dell’Imposta sul valore delle cripto-attività da parte delle società di capitali, sul modello Redditi SC del 2024, per l’anno d’imposta 2023, è stata inserita la nuova Sezione XXVI del quadro RQ.

Potrebbe interessarti:

- Corso dichiarazione dei redditi

- Corso esperto in contabilità

1) La compilazione del modello Redditi SC

Il quadro RQ del modello Redditi SC del 2024 è dedicato alle “Altre imposte”. La Sezione XXVI del quadro è a sua volta dedicata all’Imposta sul valore delle cripto-attività.La sezione è composta dal rigo RQ107 (e successivi, uno per ogni investimento), sul quale andranno indicati gli elementi specifici della singola cripto-attività, e dal rigo RQ109, dedicato alla liquidazione dell’imposta:

Il rigo RQ107 (e successivi) richiederà la compilazione di sei colonne:

- Valore cripto-attività: il valore della cripto-attività determinato al termine dell’esercizio o al termine del periodo di detenzione;

- Giorni: il numero di giorni di detenzione;

- Percentuale: la quota di possesso dell’investimento (in caso di possesso esclusivo indicare 100);

- Imposta calcolata: il valore calcolato dell’imposta;

- Credito d’imposta estero: l’eventuale credito di imposta pari all’imposta patrimoniale pagata a titolo definitivo in uno Stato estero;

- Imposta dovuta: l’imposta dovuta, pari all’importo di colonna 4 meno quello di colonna 5.

Anche il rigo RQ109 richiederà la compilazione di sei colonne:

- Totale imposta: il totale dell’imposta dovuta, che risulta dalla sommatoria degli importi esposti nella colonna 6 dei righi RQ107 e successivi;

- Eccedenza dichiarazione precedente: l’eventuale credito dell’imposta sostitutiva risultante dalla dichiarazione dell’anno precedente;

- Eccedenza compensata in F24: l’eventuale importo del credito (esposto in colonna 2) compensato utilizzando il modello F24;

- Acconti versati: l’ammontare degli acconti versati;

- Imposta a debito: indicare l’importo se l’imposta risulta a debito (valore da riportare anche nella colonna 1 del rigo RX36);

- Imposta a credito: indicare l’importo, in alternativa alla colonna 5, se l’imposta risulta a credito (valore da riportare anche nella colonna 2 del rigo RX36).

FONTE: Fisco e tasse